A medida que el pago sin efectivo se generaliza en Colombia, comienzan a surgir problemas. ¿Pueden las infraestructuras y los sistemas chirriantes hacer frente a la demanda?

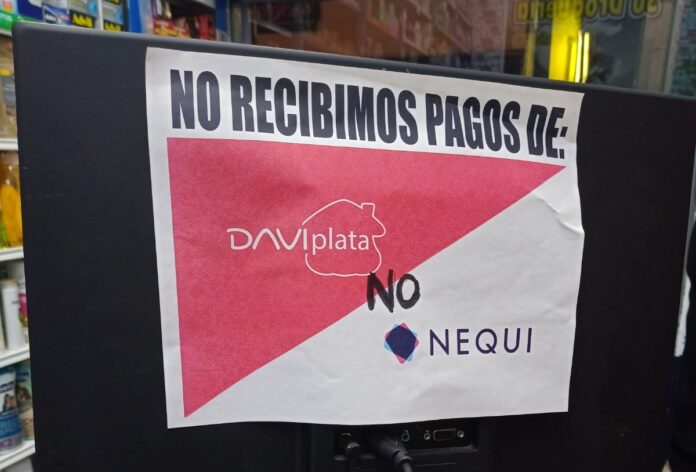

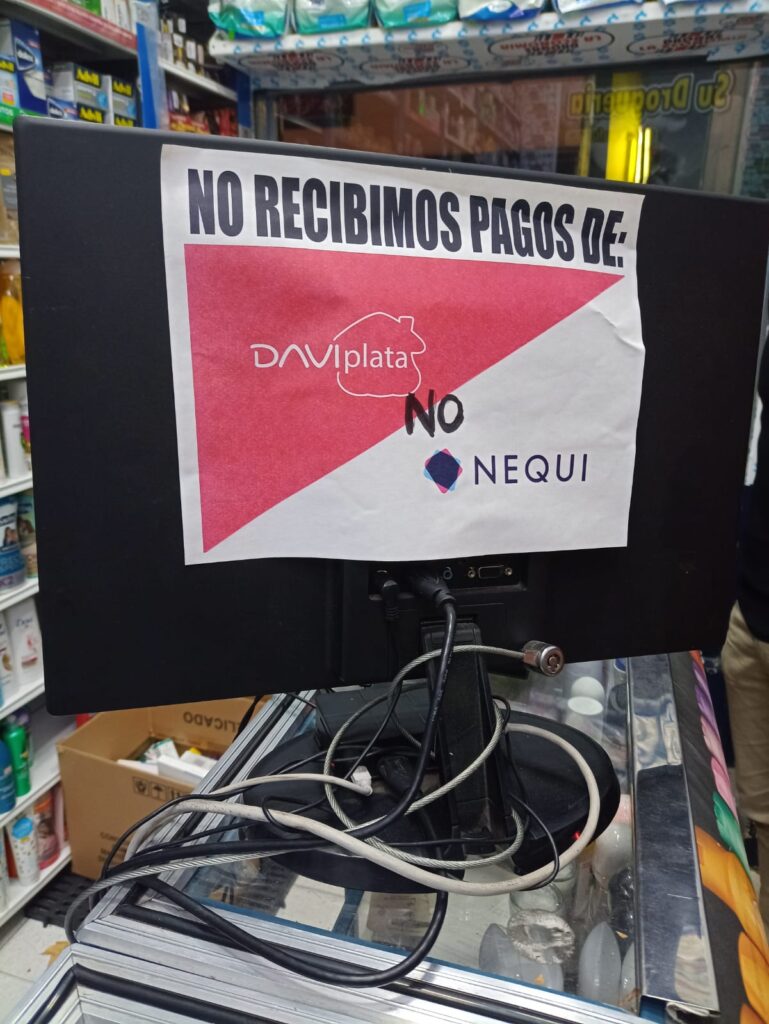

“El sistema colapsa con demasiada frecuencia”, dice Andrea en mi farmacia local, “y recuperar el dinero es un proceso realmente fastidioso”. Explica por qué rechaza los pagos realizados a través de la plataforma Nequí.

Fundado por Bancolombia en 2016, Nequí fue originalmente una forma de dar a las personas no bancarizadas una ventaja para ingresar al sistema financiero formal. A diferencia de los bancos tradicionales, no era necesario acudir a sucursales bancarias ni una larga lista de documentos para registrarse. También era nativo digital.

Esto es parte de una tendencia más amplia conocida como neobanca. Estos son menos bancos como quizás los conozcas y más bien fintech. Ofrecen menos servicios y tienden a centrarse en personas que antes no estaban bancarizadas y que se encuentran fuera del panorama financiero tradicional.

La gran bestia del panorama latinoamericano, el brasileño Nubank, ya está aquí en Bogotá y conquistando a miles de personas con sus ofertas. La principal de ellas es la promesa de altas tasas de interés en las cuentas ordinarias. Eso todavía ronda el 8% APR, y al principio estaba más cerca del 12%.

Sólo Nequí tiene unos 20 millones de usuarios habituales, aproximadamente la mitad de la población adulta de Colombia. Tres cuartas partes de ellos tienen 45 años o menos, y la mayoría tiene menos de 25. No es exagerado decir que estas plataformas han cambiado por completo el panorama financiero del país.

Sin embargo, el 80% de las compras del día a día en Colombia todavía se realizan en efectivo. Hay todo tipo de razones por las que al establishment le gustaría que se redujera esa cifra, la principal de ellas la lucha contra el fraude y la corrupción.

Esto es parte de una tendencia más amplia en Colombia de avanzar hacia un sistema bancario más moderno y romper los bloques bancarios poderosos y conservadores. El año pasado, el banco central (Banco de la República) introdujo el sistema Bre-B de transferencias interbancarias para hacerlas inmediatas en lugar de retrasarlas a menudo hasta tres días hábiles. Los bancos están avanzando poco a poco hacia este tema.

¿Por qué algunos establecimientos rechazan las aplicaciones?

En pocas palabras, es una gran molestia para ellos y no siempre es confiable. Como muchas empresas de tecnología, las operaciones fintech generalmente se centran más en la disrupción que en la creación, lo que significa que no priorizan la atención continua al cliente.

Tampoco utilizan su propia infraestructura, sino que dependen de los sistemas existentes, que es uno de los puntos clave del fracaso. Incluso en el centro de Bogotá, tanto las conexiones eléctricas como las de telecomunicaciones pueden ser extremadamente complicadas.

Para el sector eléctrico, existe la amenaza siempre presente de tormentas severas que afecten las cosas, así como de grupos criminales que cortan cables para extraer el cobre, algo más generalizado de lo que se podría suponer.

Para la conexión a Internet existe eso, además del efecto añadido de una tensión extrema en el sistema. Hay ocho millones de personas en Bogotá, la mayoría de las cuales son grandes usuarios de teléfonos móviles. Es un milagro que alguna vez tengamos señal.

Su fin es más controlable para las fintech, pero también allí tienen problemas. Se necesita espacio en el servidor para manejar todos estos datos, y un flujo interminable de pequeños pagos requiere mucha potencia de procesamiento. Se necesita un equipo de desarrolladores para solucionar los gremlins del sistema.

Para las empresas que buscan constantemente reducir costos para seguir siendo competitivas (pocos de los neobancos ofrecen instrumentos de bajo riesgo y alto rendimiento, como hipotecas), siempre existe la tentación de evitar invertir en medidas de mitigación de emergencia.

Incluso una simple transferencia de dinero requiere bastante cobertura: debe haber energía tanto en el extremo bancario como en el minorista, así como acceso a Internet en ambos puntos y espacio en el servidor para manejarlo todo.

A esto se suma la creciente preocupación por el potencial de estafaso estafas. Esto aún no es algo común en estas plataformas, pero es en gran medida producto de la novedad. Cuanto más se generalicen las aplicaciones, también surgirá una industria de estafadores y estafadores.

¿Qué tan común es el pago sin efectivo en Colombia?

Estos sistemas de pago no se encuentran simplemente en barrios llamativos; de hecho, es más probable que pagues a través de Nequí por un jugo de frutas en algún lugar como el Honda. plaza del mercado. Se puede realizar mediante código QR o como una especie de minitransferencia.

Esa es realmente la clave de estos nuevos métodos de pago: ofrecen una democratización de los métodos de pago a través de lo que casi todos los colombianos tienen hoy en día: su teléfono. Lo mismo ocurre con el efectivo, por supuesto, pero puede ser complicado y más propenso a ser robado. Después de todo, no puedes bloquear tu efectivo.

A través de estas plataformas también tienes la posibilidad de contratar microcréditos o incluso nanocréditos, evitando la necesidad de recurrir a fuentes informales. una gota préstamos. Estos han ganado popularidad recientemente y, en pocas palabras, son usureros tradicionales con tasas de interés exorbitantes y amenazas creíbles de violencia si no se cumplen los pagos.

Bitcoin aún no ha despegado realmente, pero es innegable que se encuentra en el horizonte. Medellín tiene unos pocos lugares que lo aceptarán y algunas partes de Bogotá también lo harán. Sigue siendo una novedad por el momento, pero un peso crónicamente débil significa que muchos están buscando formas alternativas de conservar el dinero.

¿Crecerá el pago sin efectivo en Colombia?

Indudablemente. Hay problemas serios que superar, pero el resto del mundo tiende fuertemente hacia la falta de efectivo y no hay razón para imaginar que Colombia no irá exactamente por el mismo camino.

A medida que la popularidad del pago sin efectivo en Colombia se dispara, está empezando a ejercer cada vez más presión sobre muchos sistemas interconectados. Durante mucho tiempo ha habido quejas sobre los sucesivos gobiernos que se niegan a invertir en infraestructura y esto es simplemente un síntoma más de una falta crónica de financiación.

Sin embargo, esta es una casa que Colombia simplemente tiene que poner en orden. El futuro es claramente sin efectivo y ya está causando fricciones en la industria hotelera. Muchos turistas extranjeros simplemente no pueden entender por qué el efectivo sigue existiendo y les irrita tener que retirar y cargar billetes y monedas.

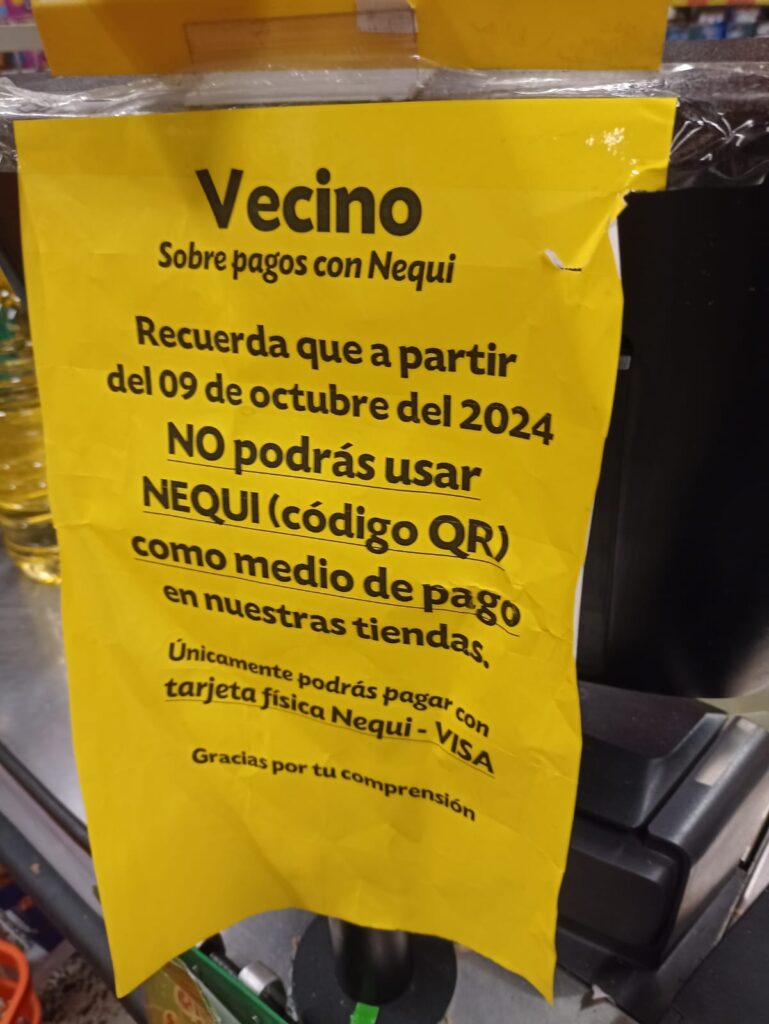

Es probable que el país cambie a una forma más tradicional de no usar efectivo, con los códigos QR digitales ya siendo retirados por Nequí a favor de la migración de personas hacia su nueva tarjeta Visa (digital y/o física). Por lo general, se consideran más estables y confiables.

Así que la falta de efectivo está llegando, aunque podría tardar en llegar por completo. Al igual que la oficina sin papel, a menudo parece que el futuro nunca va a estar aquí hasta que, de repente, un día lo está.